2024年3月13日,由上海市人民政府决策咨询研究基地袁志刚工作室和复旦大学就业与社会保障研究中心联合主办的中国宏观经济学系列讲座196期在腾讯会议线上举行。本次讲座由复旦大学经济学院朱笑妍同学主讲,复旦大学经济学院袁志刚教授、樊潇彦副教授等进行深入点评。

朱笑妍同学报告的论文题目为<Exchanges and Asset Prices in a Global Demand System>,作者是两位宏观金融领域的著名学者:Ralph S. J. Koijen和Motohiro Yogo。该论文是两位作者2020年的工作论文,论文利用国际间资产持有数据,将<A Demand System Approach to Asset Pricing>一文中提出的需求系统定价方法应用于国际资产定价。国际需求系统的估计结果可以用于对国际资产价格、汇率进行方差分解;分析宏观冲击的结果,比如欧债危机、大规模资产购买并估计美元资产的便利性收益。估计结果表明,宏观变量和政策变量可以解释全球汇率55%的变化,长期债券价格57%的变化和股价69%的变化。美元长期债券的平均便利性收益为2.15%,股权的便利性收益为1.7%。

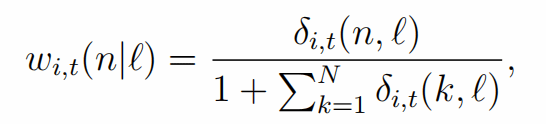

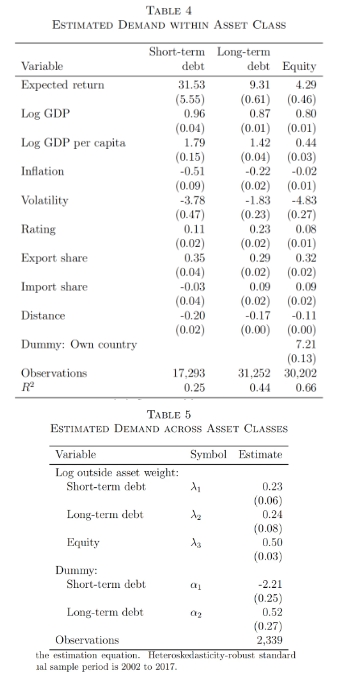

需求系统资产定价从资产市场上金融机构投资需求出发,通过市场出清条件研究资产价格和数量的决定。在国际资产投资的背景下,作者假设N个国家进行资产组合投资,可选资产为L个资产发行国发行的三类资产:分别为长期债券、短期债券和股权。其余资产和国家作为外部资产发行国。对于每种资产均有市场出清条件。投资者需求函数为嵌套logit模型,采用对数线性形式,与资产收益率和资产特征有关。利用资产收益率、资产特征变量和国际间资产持有数据即可对于需求系统进行估计。

为了缓解内生性问题,作者选择了一系列宏观变量:投资国外部财富、资产发行国GDP、资产发行总量和双边距离作为资产收益率的工具变量。国家和资产层面控制变量包括主权债务评级、双边贸易占比、通胀率等。资产内需求系数和资产间替代弹性估计结果如下:

估计结果表明:预期收益率的提高会提高国家对于该资产的持有权重。债券违约概率和股权收益波动率则会降低资产持有。其中,短期债券持有对于收益率的弹性是最大的。资产间替代弹性估计结果表明:股权资产的替代弹性最大,债券类替代弹性较小。进一步对于汇率和资产价格进行方差分解发现:不被收益率和特征变量解释的潜在需求对于资产价格和汇率平均影响达到40%。作者也进一步计算了美元的便利性收益,发现美元的特殊地位使得美元长期债券收益率降低了2.15%,股权收益率降低了1.7%。

参会老师和同学进行了激烈讨论。复旦大学经济学院袁志刚教授提出美元便利性收益的时间序列变化具有重要的含义,世界范围内养老机构的投资行为值得关注。上海海事大学葛劲峰副教授指出该研究方法有助于解答汇率定价存在的谜题。复旦大学经济学院樊潇彦副教授对于计量方法进行了讨论。